连连数字IPO:收入增加却持续亏损市场份额0.6% 估值150亿账上仅余1.42亿

出品:新浪财经上市公司研究院

作者:坤

近期,连连数字向港股二次递交了招股书,获得了证监会的境外发行上市备案,冲击港股上市再进一步。

实际上,连连数字对资本市场的渴望由来已久。早在2020年,连连数字曾向科创板发起冲击,中金公司为其进行上市辅导,但最终连连数字的科创板上市计划却并未成行,停留在了第三期辅导。2022年底,连连数字转战港股的消息传来。2023年6月,连连数字首次递表港交所,但登陆港股并未在2023年如愿。

近年来,连连数字一边保持了收入规模的持续增长,一边持续亏损,且数以万亿的TPV带来的实际收入规模并不大。在这背后,是连连数字未来大概率仍需承担子公司的亏损,毛利率明显下滑,且境内支付的TPV贡献90%但收入却仅贡献20%,来自境内企业的活跃客户数量还明显减少。

在近年的数轮融资中,连连数字的估值从40亿水涨船高至150亿,但自身“造血”能力却并不稳定。截至2023年三季度,公司账上仅余1.42亿元,上市募资迫在眉睫。

收入增加不影响持续亏损?毛利率接连下滑仍需承担子公司亏损

连连数字成立于2009年,借着跨境电商的东风,主要向B端商户及企业提供数字支付服务及增值服务。其中,数字支付服务主要包括收款、付款、收单、汇兑、虚拟银行卡及聚合支付,增值服务包括与支付相关的数字化营销、运营支持及引流服务、账户及电子钱包等。

目前,连连数字的业务成为不同行业全球贸易活动的一部分。据招股书显示,截至2022年底,连连数字为累计超过180万家商户及企业提供服务,2022年、2023年前三季度的数字支付服务总支付额(“TPV”)分别为人民币11530亿元、13120亿元。

但数以万亿的TPV对于连连数字而言仅是客户的流水,实质业务带来的收入规模并不大。据招股书显示,2020-2023年前三季度,连连数字实现营业收入分别为5.89亿元、6.44亿元、7.43亿元与7.37亿元,2020-2022年的复合年均增长率为12.3%,特别是2023年前三季度实现了同比增长38.38%。可以看出,连连数字的收入规模在数亿元,但近年来增速不小。

但收入规模的高速增长似乎并不影响连连数字的持续亏损。2020-2023年前三季度,连连数字的期内亏损分别为3.69亿元、7.47亿元、9.17亿元与6.07亿元。其中2021年、2022年亏损规模分别同比扩大102.79%、22.76%,到了2023年,其亏损规模才有所收窄。

接连亏损的背后,实际上主要来自应占子公司的净亏损。2017年,连连数字与美国运通公司合资成立连通公司,连通公司在四方模式支付网络中作为清算和结算机构。

根据弗若斯特沙利文,连通公司作为数字支付赛道的新参与者,往往需要花费数年时间才能实现盈亏平衡。更何况,在近年来大手笔投入后,连通公司的销售额及收入表现却并不佳。2020-2023年前三季度,连连数字对于连通公司的应占净亏损分别为3.29亿元、6.87亿元、8.05亿元与4.70亿元,可以看出,连连数字近年来80%甚至以上的亏损均来自于该子公司,且未来数年中或仍需承担子公司的拖累。

不仅如此,连连数字自身的毛利率也出现了下滑。2021年时公司的毛利率为68.24%,但2023年前三季度却降至57.88%。连连数字在招股书中表示是因为毛利率较低的收单服务增长,以及毛利率较低的数字化营销收入贡献增加。

虽说数字支付服务业务是连连数字的支柱业务,但其来自全球支付与境内支付业务的毛利率也差距明显。据招股书显示,2023年前三季度,连连数字全球支付业务的毛利率高达73%,而境内支付业务的毛利率仅为26.9%。实际上,公司每年90%的TPV均来自于境内支付,但由于费率较低,来自境内支付的收入贡献也相对较低,近年来占比在20%左右。更何况,连连数字来自境内企业的活跃客户数量在近年还出现减少,从2020年3482家减少至2023年截至9月30日止12个月的3228家。

市场份额仅0.6% “造血”能力不稳定估值150亿账上仅余1.42亿

数字支付业务赛道的一项重要门槛在于支付牌照。据招股书显示,2011年连连数字取得了首张支付牌照,截至2023年底,连连数字拥有64张支付牌照,覆盖中国大陆、中国香港、新加坡、美国、英国等多个市场。

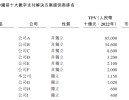

但问题在于,从数字支付整体市场来看,巨头竞争者众多且具有压倒性的优势,其他参与者基本在分食巨头剩下的蛋糕。根据弗若斯特沙利文,数字支付解决方案提供商分为独立与非独立两类,独立数字支付解决方案提供商是指不属于或不受控于金融机构、不高度依赖关连方(如大型电商平台)贡献的业务的提供商,连连数字正是上述独立提供商之一。2022年中国数字支付服务市场的TPV为人民币181.2万亿元,其中排名靠前的均为非独立提供商,共同占据了超80%的市场份额。而连连数字的TPV为1.15万亿元,市场份额仅为0.6%,在市场中排名第七。

此外,近几年连连数字在冲击资本市场上市之前,还连续获得了多笔融资,估值也水涨船高。根据天眼查,2018年-2020年间,连连数字获得了A轮-D轮融资,累计融资20亿元,估值从2018年的40亿人民币翻近4倍至2020年的150亿。

资本的鼎力相助支撑了连连数字多年来的亏损,但其自身的“造血”能力还并不稳定。2020-2023年前三季度,连连数字的经营活动现金流量净额分别为-0.59亿元、1.06亿元、-0.33亿元、0.46亿元。而其账上现金及现金等价物却从2020年的13亿元连续下降至2023年三季度的1.42亿元,上市募资迫在眉睫。